Anwalt Bankrecht Frankfurt

Kompetenz bei Kapitalverlust oder Ärger mit der Bank

Als Fachanwalt für Bank- und Kapitalmarktrecht ist Dr. Heinzelmann seit Jahren auf der Seite von Anlegern und Bankkunden positioniert.

Adresse:

Rechtsanwalt Dr. Martin Heinzelmann

An der Welle 4, 60322 Frankfurt a.M.

FON: 069-7593-7031

FAX: 069-7704-4650

MOB: 0173 1694970 (24/7 erreichbar)

E-Mail: mph[at]heinzelmann-legal.eu

Banken haben Sorgen in diesen schwierigen Zeiten – mit Darlehen und Vermittlungsprovisionen ist kaum noch etwas zu verdienen. Zins- und Provisionsüberschüsse – früher das finanzielle Rückgrat der deutschen Banken – fließen schon längst nicht mehr so üppig wie noch zum Anfang des Jahrtausends üblich. Daher sind Banken gezwungen, zur Optimierung ihrer Einnahme-Optionen an der ein oder anderen Stellschraube zu drehen – meist um Bankkunden etwas mehr abzunehmen, als noch in guten Zeiten vereinbart wurde. Rechtsanwalt Dr. Heinzelmann ist Fachanwalt für Bank- und Kapitalmarktrecht und vertraut mit dem deutschen Bank- und Kapitalmarktrecht. Er kennt die Tricks und Kniffe der deutschen Banken und auch die Sorgen und Probleme, die Bankkunden damit haben.

Für einen Fachanwalt für Bankrecht und Kapitalmarktrecht mit Niederlassung in der Bankenmetropole Frankfurt bedeuten die umtriebigen Bemühungen um Schadensbegrenzung und Gewinnoptimierung ein breites juristisches Aufgabenfeld, denn nicht immer halten sich Banken – egal ob Volksbanken, Sparkassen, Direktbanken oder die klassischen Großbanken an Recht und Ordnung – zumindest wird der Rahmen der Möglichkeiten oft über die Schmerzgrenze hinaus ausgelotet. Als Kontrollorgan hat die Bafin als Bundesamt für Finanzdienstleistung genug zu tun, um all die offensichtlichen Fälle zu bearbeiten – allerdings läuft vieles in einem rechtsfreien Raum ab, denn es fehlen Grundsatzentscheidungen und oft genug auch die Klagen Betroffener.

Hinzukommt, dass mit „Nachhaltigkeitsanleihen“, „Kredite ohne Schufa“, „Crowdfunding“ und „Minikrediten“ immer neue Produkte auf den Markt drängen.

Streit um Zinsen, Anteile, Gebühren und Provisionen

Kernthemen der aktuellen Auseinandersetzungen zwischen Bankkunden und Bank ist in letzter Zeit zunehmend die Nichteinhaltung vertraglicher Abmachungen, schlechte bzw. falsche Beratung zu Kapitalmarktprodukten sowie juristisch nicht einwandfreie Widerrufsbelehrungen bei Baudarlehen und Mobiliardarlehen (Autokredite u.a.). Im Großteil aller Fälle geht es um die Rückabwicklung von Verträgen oder um Schadensersatz, bzw. Ausgleich zu Unrecht einbehaltener, falsch berechneter oder nicht gezahlter Zinsen, Anteile oder Provisionen.

Die Sparanstrengungen der Bankenwirtschaft enden leider nicht bei Filialschließungen und Beschäftigtenabbau, auch die Geschäftsbeziehungen werden immer intensiver durchleuchtet.

Erst im Herbst 2021 hat der Bundesgerichtshof festgestellt, dass Banken und Sparkassen über Jahrzehnte bei sogenannten Prämiensparverträgen Zinsberechnungen in unzulässiger Weise nach unten korrigiert haben. Auch der sogenannte Widerrufsjoker bleibt in der Diskussion. Noch immer gibt es zahllose Darlehensverträge, die aufgrund fehlerhafter und falsch formulierter Widerrufsbelehrungen auch Jahre nach dem Abschluss der Verträge widerrufen werden können.

Widerruf von Verbraucherdarlehen (sog. “Widerrufsjoker”)

Banken müssen bei der Ausarbeitung von Vertragswerken bei der Kreditvergabe peinlich genau den gesetzlichen Vorgaben entsprechen. Allerdings weichen viele Banken von den gesetzlich vorgeschriebenen Mustern ab. Dr. Heinzelmann: „Dies ist nicht zulässig und ermöglicht es dem Verbraucher, den Vertrag zu widerrufen!“ Heißt: Die Abmachung wird gestellt, als wäre der Vertrag niemals abgeschlossen worden. Hauptmotiv ist der vorzeitige Vetragsausstieg ohne Zahlung einer Vorfälligkeitsenschädigung. Hierbei sind häufig, durch den Entfall der Vorfälligkeitsentschädigung, Ersparnisse von mehreren zehntaudend Euro möglich. In einem Fall – gegen eine Kreissparkasse – erzielte die Kanzlei sogar einen Zinsvorteil durch Entfall der Vorfälligkeitsentschädigung von über 1000.000,00.- für die Mandantschaft, die sich durch den Darlehenswiderruf zu günstigen Zinsen refinanzieren konnte.

Warum Banken sich nicht an die Vorlagen halten ist vielfach nicht ganz klar, denn auch nur minimalste Änderungen führen zur Widerrufbarkeit des gesamten Vertrages. Rechtmäßigkeit können die kreditgebenden Banken übrigens nur dadurch erreichen, dass sie ihre Kunden über den Fehler aufklären und eine neue Widerrufsfrist setzen, in der dann problemlos zurückgetreten werden kann. Dies unterbleibt seitens der Banken jedoch regelmäßig jedoch schon deshalb, um keine “schlafende Hunde” zu wecken.

Ob Ihr Vertrag widerrufbar ist, kann hinreichend rechtssicher nur durch eine hierauf spezialisierte Kanzlei auf dem Gebiet des Bankrechts bewertet werden. Klagen sind sogar weitgehend risikofrei möglich, wenn eine vorhandene und eintrittspflichtige Rechtschutzversicherung eingesetzt und eine Deckungsabfrage erfolgreich gestellt wurde.

Widerrufsjoker im Dieselskandal

Das gleiche Bild bei der Finanzierung von Fahrzeugen: Im Rahmen sogenannter „Verbundener Geschäfte“ müssen die Banken, bzw. die mit Ihnen zusammenarbeitenden Autohäuser Autos und Wohnmobile wieder zurücknehmen, weil die Widerrufsfrist noch nicht angelaufen ist. Gerade für vom Dieselskandal betroffene ist der Widerruf einfacher durchzusetzen, als eine Klage wegen Betrugs. Die Kanzlei MPH Legal Services betreute zuletzt eine Vielzahl von Darlehenswiderrufsfällen gegen Autobanken (VW-Bank, BMW Bank, Bank Deutsches Kraftfahrzeuggewerbe GmbH und die Santander Consumer Bank.

Vorfälligkeitsentschädigung? Nein danke!

Ein ganz großes Thema betrifft die vielfach unzulässige Berechnung von Gebühren, mit denen sich finanzierende Banken nach einem vorzeitigen Ende eines Vertrages bei Kündigung durch den Darlehensnehmer für entgangene Zinseinnahmen schadlos halten. Diese sogenannte Vorfälligkeitsentschädigung ist vielleicht nicht nur viel zu hoch – sie kann mit Hilfe eines damit erfahrenen Anwalts unter Umständen sogar ganz umgangen werden. Ob und wann solche Entschädigungen fällig werden ist von Banken nicht immer mit der vom Gesetzgeber geforderten Eindeutigkeit definiert worden. Daraus kann sich eine Anspruch ergeben.

Kontosperre/Kontokündigung?

Ihnen wurde das Konto gesperrt und/oder gekündigt. Dies z.B. aus Gründen des Geldwäscheverdachts im Zuge “auffälliger” Überweisungen/Transaktionen. Hiesige Banken reagieren vermehrt sensibel auf auffällige Transaktionen, namentlich solcher aus Drittstaaten. Auch in solchen Fällen erzielte die Kanzlei MPH Legal Services eine Vielzahl von Erfolgen. Häufig wurden Kontosperrungen, zum Teil auch Kontokündigungen bankenseitig kurzfristig nach unserem Einschreiten zurückgenommen.

Scheckkarten- und Kreditkartenbetrug (Pishing/Skimming u.a.)

Bankgeschäfte werden heute zum überwiegenden Teil über das Internet abgewickelt und Banken wie Bankkunden müssen sich der Gefahr bewusst sein, die hier droht. Das beginnt bei Pishing-Attacken zur betrügerischen Ermittlung und Weiterverwendung von persönlichen Bankdaten und endet nicht bei bei faschen Abbuchungen oder Kartenmissbrauch. Identitätsdiebszahl ist das große juristische Zukunftsthema in diesem Bereich. Dr. Heinzelmann kennt die Fallstricke der Internetbetrüger und kann da helfen, wo es noch etwas zu retten gibt! Oft geht es auch gar nicht darum, die Betrüger zu fassen, sondern zu hinterfragen, ob Banken und Sparkassen ihren Sorgfaltspflichten mit genügend Einsatz nachgegangen sind.Sie sind Opfer nicht autorisierter Kontoverfügungen geworden? Banken müssen im Grundsatz für nicht autorisierte Transaktionen einstehen. Wir begleiteten zuletzt eine Vielzahl von Mandanten, die Opfer von Pishing und Skimming-Attacken wurden. Häufig wurde Kartendaten ausgespäht oder Bankkunden wurden von mutmaßlichen Bankmitarbeitern angerufen und veranlasst, Ihre PIN und/oder TAN preiszugeben. Dies mit fadenscheiniger Begründung, aber täuschend echt. Dahinter steckten tatsächlich Betrüger, welche die Arglosigkeit der Kontoinhaber dreist ausznutzten. In einem Fall entstand einem Mandanten ein Schaden von über € 60.000,00.-.

Darlehensgewährung/Prüfung Darlehensvertrag

Bei Finanzierungen/Darlehensaufnahmen liegt der Vertragsteufel im Detail. Ob Kreditsicherheiten ausreichend geprüft wurden, die Eigenmittelausstattung überhaupt ausreichend war – all diese Dinge stellen die Zulässigkeit einer Finanzierung oftmals in Frage – wobei aber klar sein muss: Zu widerrufende Kredite müssen abgelöst werden können. Dr. Heinzelmann prüft mit den Rechtsmitteln des Bankrechts, ob Banken über ihre Ziele hinausgeschossen sind und ob es bei der Darlehensvergabe Umstände zu berücksichtigen gilt, die die Situation des Darlehensnehmers deutlich verbessern können.

Privatdarlehen

Sie haben einem Bekannten oder Verwandten ein Privatdarlehen gewährt? Dieser sträubt sich aber gegen die Rückzahlung? Wir vertreten Darlehensgeber und Darlehensnehmer von Privatdarlehen bundesweit.

Löschung von Schufa-Einträgen

Neben dem klassischen Bankrecht bietet der Kapitalmarkt noch Raum für weitere verwandte Themen. Eins davon handelt von ungerechtfertigten Schufa-Einträgen und bildet einen weiteren Schwerpunkt der Kanzlei MPH Legal Services. Sie wurden von – häufig dubiosen – Gläubigern und Inkassogesellschaften unter Druck gesetzt und mit Schufa-Einträgen belegt?

Negative Schufa-Einträge sind nicht nur ärgerlich, sie können auch existenzbedrohend sein. Häufig wird zum Beispiel die Darlehensaufnahme hierduch unmöglich oder zumindest erheblich kostspieliger, weil sich Banken das angeblich erhöhte Ausfallrisiko durch höhere Zinsen bezahlen lassen. In der Regel werden negative Schufa-Einträge nicht gelöscht, obwohl die entsprechenden Darlehen, private Schulden oder Ansprüche der öffentlichen Hand schon längst abbezahlt wurden und, im Terminus der Schufa, “erledigt” sind. Der Betroffen hat durch einen “Erledigt”-Vermerk, anders, wie dieser häufig glaubt, keine weiße Weste.

“Erledigt” bedeutet eben gerade nicht gelöscht! Unsere Kanzleipraxis zeigt ein weiteres Manko der Schufa: Die Rechtmäßigkeit von Meldungen durch Vertragspartner der Schufa wurde in einer Vielzahl von durch uns begleiteten Fällen durch die Schufa erst gar nicht geprüft. Dadurch entstehen häufig schwerwiegende persönliche und wirtschaftliche Nachteile, die man nicht ungeprüft hinnehmen sollte.

Unsere Praxiserfahrung zeigt außerdem: Selbst die Speicherfristen für “erledigte” Einträge sind nicht “in Stein gemeiselt”!

Wir gehen vorgerichtlich und – falls geboten – gerichtlich gegen Ihre negativen Schufa-Einträge vor. In zahlreichen Fällen konnten wir die vorzeitige Löschung von Schufa-Einträgen für unsere Mandantschaft erreichen, dies zum Teil sogar innerhalb weniger Tage.

Selbst bei titulierten Forderungen (!) konnten wir in einigen Fällen eine vorzeitige Löschung erreichen. Dies bereits im vorgerichtlichen Verfahren! Wir helfen Betroffenen von Schufa-Einträgen bundesweit. Fordern Sie eine Datenübersicht und/oder Schufa-Bonitätsauskunft bei der Schufa an.

Über Rechtsanwalt Dr. Martin Heinzelmann, LL.M., Fachanwalt für Bank- und Kapitalmarktrecht:

- Ausbildung zum Bankkaufmann und Finanzassistenten bei der Commerzbank AG. Danach Mitglied im Studienkreis der Commerzbank AG.

- Erstes Staatsexamen an der Universität Tübingen. Referendariat und Zweites Staatsexamen OLG-Bezirk Stuttgart. Promotion (zum Dr. iur.) im Gesellschaftsrecht (bei Prof. Westermann, Uni Tübingen).

- LL.M. (Legum Magistra/Master of Laws). Fachanwalt für Bank- und Kapitalmarktrecht. Tätigkeit bei der Commerzbank AG, Filialen Stuttgart & Johannesburg (SA) sowie bei der US-Kanzlei Squire Sanders LLP (Frankfurt a.M.). Angebot von Haarmann (Frankfurt a.M.).

- Hier Bewertungen ansehen

- Mehr zur Person

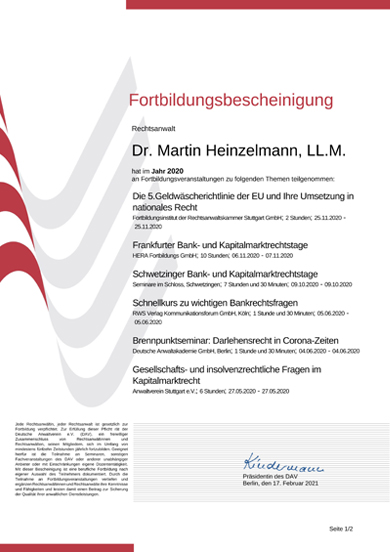

Die Kanzlei MPH Legal Services ist am Standort Frankfurt langjährig und intensiv befasst mit allen Themen des Bankrechts und des Kapitalmarktrechts. Die prozesserfahrene Kanzlei scheut nicht die Auseinandersetzung und ist Experte genug um – wenn Erfolg versprechend – die Rechtsinstanzen (außergerichtlich/gerichtlich) auszuschüpfen. Durch regelmäßige Aus- und Weiterbildung ist die Kanzlei “up-to-date” auf dem Gebiet des Bank- und Kapitalmarktrechts. Für Sie nicht nur in Frankfurt, auch deutschlandweit.

Egal um welche Art von Kapitalverlust oder Problemstellung es geht. Banken, Bausparkassen, Emittenten oder sonstige Finanzdienstleistungsunternehmen profitieren in aller Regel davon, dass Kunden selten auf Augenhöhe ihre berechtigten Ansprüche einfordern und durchsetzen. Wir reagieren hierauf!

Die Kanzlei kann die Vielschichtigkeit der Themen erkennen, analysieren und Fakten schaffen. Zögern Sie nicht, uns zu kontaktieren. Wir handeln, falls geboten, auch sehr kurzfristig für Sie.